Banque Invisible : la prochaine génération de produits et services du secteur bancaire

Selon le Capgemini Research Institute (2022), 75 % des personnes interrogées attendent des services bancaires faciles à utiliser, disponibles à tout moment et en tout lieu. Les clients, de plus en plus multi-bancarisés, recherchent avant tout la simplicité et l’accessibilité de leurs produits et services bancaires.

La Banque Invisible tend à rendre imperceptibles l’utilisation et la souscription à des services bancaires.

Décryptons ensemble cette tendance et les stratégies possibles à adopter en tant que banque.

La Banque Invisible au service d’expériences toujours plus fluides et intégrées

Grâce à l’émergence de nouvelles technologies et face à des attentes clients de plus en plus exigeantes, les acteurs bancaires et non bancaires repensent leurs parcours utilisateurs pour offrir des expériences de plus en plus fluides.

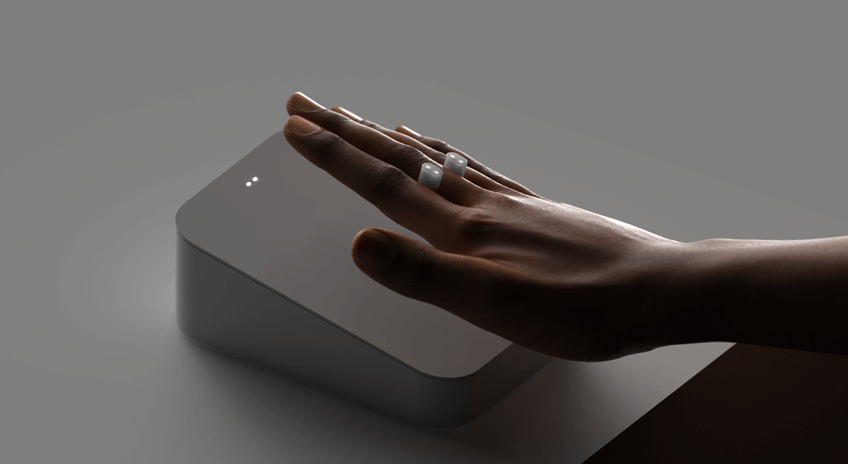

Par exemple, l’acte de paiement, généralement perçu comme un irritant au sein d’un parcours d’achat, est désormais totalement intégré au sein des parcours et expériences clients proposés : c’est un facteur de différentiation pour de nombreuses marques afin de maximiser les taux de conversion dans les tunnels de transformation. Aujourd’hui, un simple clic suffit pour commander et payer sa course Uber. Demain, on peut imaginer aller plus loin grâce à l’IoT et rendre les paiements possibles via d’autres moyens qu’une carte bancaire ou un smartphone (ex. : lunettes ou bracelets connectés ou autres accessoires du quotidien). JP Morgan considère d’ailleurs que le marché de l’IoP (Internet of Payments) devrait représenter $240 milliards d’ici 2026 (source : PoV frog, Banking on Invisibility).

Une autre tendance renforce la nécessité du développement de la Banque Invisible : l’émergence d’offres packagées de produits et services promettant une expérience de bout-en-bout et sans couture. Prenons l’exemple d’une plateforme d’achat ou de leasing de véhicules : les utilisateurs s’attendent à un parcours complet qui répond à l’ensemble de leurs besoins, du choix du véhicule à sa livraison en passant par son paiement et son assurance. Au-delà de la digitalisation du service fourni, la bancassurance s’insère dans des moments de vie de ses clients en apportant un service clé en main entièrement intégré à un parcours non bancaire : on parle de l’Embedded Banking.

L’objectif de la Banque Invisible n’est donc pas de faire disparaitre la banque mais de faciliter le quotidien de ses clients pour qu’ils n’aient pas à y penser, et ce en se positionnant comme un intermédiaire de confiance invisible.

La Banque Invisible pour simplifier l’accès aux services financiers

La Directive sur les Services de Paiement 2 (DSP2) stimule la concurrence et l’innovation dans le secteur bancaire et accélère la mutation des services financiers ainsi que l’émergence de produits et services innovants alimentant de nouveaux modèles économiques.

Ces nombreuses évolutions rendent le secteur des services financiers plus fluide, moins cloisonné et plus compétitif.

Avec la multitude de données collectées par les banques, la gestion des finances personnelles pourra également devenir beaucoup plus simple et intuitive. Les banques pourront fournir en temps réel des recommandations sur la gestion des finances de leurs clients afin de leur éviter de prendre des décisions qui vont à l’encontre de leur intérêt financier. Par exemple, un assistant virtuel pourra les orienter sur les types de paiements recommandés (fractionnés ou non), sur les postes d’épargnes à privilégier, ou encore leur recommander de changer de contrat d’opérateur téléphonique si les données collectées sur le marché indiquent à l’assistant virtuel qu’il en existe de plus avantageux.

Ces aides contribueront au bien-être financier des clients tout en leur faisant gagner du temps sur la gestion de leurs finances et permettront aux banques de se développer sur leur cœur de métier et au-delà.

Un autre avantage d’un secteur financier moins cloisonné qui rejoint la tendance de l’Embedded Banking est la facilitation de l’accès à des services financiers via un tiers qui l’intégrera à son parcours. C’est par exemple le cas lorsque nous avons accès à des propositions de paiement fractionné ou à des leasings, qui s’apparentent en réalité à des prêts souscrits de manière plus fluide pour le client.

La Banque Invisible, un défi pour les banques

Le défi pour les banques est donc de faire évoluer leur positionnement dans ce monde en constante évolution en s’adaptant aux besoins de ses clients : la banque est invisible par défaut mais reste visible et accessible dès que le client le souhaite. Elles peuvent prospérer en adoptant différentes stratégies :

- S’appuyer sur les assets à disposition : les banques peuvent capitaliser sur les données à leur disposition pour mieux identifier les besoins de leurs clients et leur proposer proactivement des produits et services, via des recommandations personnalisées. En combinant l’utilisation de données et l’accompagnement humain, les banques peuvent se différencier et proposer une expérience client globale et riche.

- Développer un réseau de partenaires : les acteurs financiers peuvent coopérer avec d’autres entreprises, et intégrer leurs produits financiers dans des packages vendus directement aux clients. L’objectif pour la banque est de se placer comme acteur de confiance dans la relation qu’entretient le partenaire avec le client. Une stratégie sectorielle (mobilité, immobilier, …) sera clé pour identifier les bons partenaires et se différencier.

- Considérer les segments client inexploités : en adaptant leur segmentation aux besoins et habitudes des consommateurs, les banques peuvent se différencier et gagner des parts de marché auprès des segments traditionnels en pleine mutation : les jeunes générations de clients ont une relation différente avec leur banque, les travailleurs indépendants des besoins personnels et professionnels qui se confondent. Par ailleurs, de nouveaux positionnements et offres restent à créer, via des segmentations plus innovantes (pouvoir d’achat, gamification, affinitaires, …).

Le nouvel enjeu des banques est de se repositionner comme acteur incontournable et de confiance dans ce monde invisible. Un équilibre entre invisibilité et perceptibilité est donc à trouver : rechercher l’intégration maximale des services financiers au sein d’expériences clients fluides et personnalisées, tout en rassurant les consommateurs en se positionnant en tant qu’acteurs de confiance. En tant que client, je dois pouvoir accéder simplement et efficacement aux produits et services souhaités et être rassuré par la présence de ma banque en tant que partenaire.

Téléchargez notre rapport complet an anglais “Banking on Invisibility”

Julien rejoint Capgemini Invent en 2009. D’abord spécialisé dans la stratégie digitale tous secteurs d’activité, il a piloté nos offres autour des plateformes de services et de l’innovation. Il a ensuite combiné nos expertises de conseil, créa & design, customer data et marketing tech pour créer de nouveaux business models et transformer l’expérience client de bout en bout, notamment dans les services financiers.

Nicolas est spécialisé dans la création et la structuration de solutions innovantes pour les acteurs bancaires depuis plus de 10 ans. Dans ce cadre, il a accompagné de nombreuses institutions financières lors de projets d’innovation, de la stratégie au lancement marché.

Stéphane a passé plus de deux décennies à façonner et à exécuter des transformations de l’expérience client dans le secteur financier, avec une expertise combinant la connaissance du métier et les opportunités offertes par les technologies innovantes comme le digital, l’intelligence artificielle ou l’open innovation. Il est passionné par l’industrie bancaire, son rôle essentiel au cœur de l’économie, ses enjeux et les défis qu’elle doit affronter et qui l’obligent à sans cesse se renouveler.

Nous respectons votre vie privée

Nous utilisons des cookies pour améliorer votre expérience sur notre site web. Ils nous aident à améliorer les performances du site, à vous présenter des publicités pertinentes et à vous permettre de partager du contenu sur les médias sociaux. Vous pouvez accepter tous les cookies ou choisir de les gérer individuellement. Vous pouvez modifier vos paramètres à tout moment en cliquant sur Paramètres des cookies, disponible dans le pied de page de chaque page. Pour plus d'informations sur les cookies, veuillez consulter notre Politique en matière de cookies.